氮化镓技术将继续在国防和电信市场提供高性能和高效率。射频应用目前主要是碳化硅基氮化镓(GaN-on-SiC)器件。虽然硅基氮化镓(GaN-on-Si)目前不会威胁到碳化硅基氮化镓的主导地位,但它的出现将影响供应链,并可能影响未来的电信技术。

1990年代,美国国防部认识到,与InP、GaAs HBT、GaAs HEMT和Si LDMOS等材料相比,射频碳化硅基氮化镓具有更高的输出功率和效率。氮化镓具有更宽的带宽,并能减小系统尺寸。随着电信基础设施频率和基站型号的扩展,这两项能力都是必需的。这些功率和效率优势使其在国防领域得到广泛应用,其中碳化硅基氮化镓可应对机载雷达等高功率应用中的热调节挑战。

国防仍是射频氮化镓市场最大的应用领域之一。与此同时,RF GaN已开始被卫星通信市场所采用,与其他材料相比,RF GaN的高效率使器件尺寸更小,从而在系统层面释放出宝贵的空间。Yole的RF GaN 2023报告预测,从2022年到2028年,国防和卫星通信领域的年均增长率将分别达到13%和18%。这将推动国防市场达到约10亿美元,而卫星通信市场将在2028年达到约2.7亿美元。Yole对射频氮化镓收入和细分市场的预测见图1。

图1 2022年至2028年射频GaN器件收入预测和细分。资料来源:RF GaN 2023 report, Yole Intelligence, 2023。

电信基础设施中的射频氮化镓

2023年,主流的氮化镓技术采用碳化硅衬底。这种成熟的技术在6GHz以下频率表现出卓越的特性,如更高的功率增加效率、热传导性和功率密度。华为于2015年首次推出并于2020年开始量产用于4G基站的碳化硅基氮化镓。从那时起,电信应用的射频GaN通过推动对具有成本优势的6英寸SiC晶圆的需求,已经发展成为一个庞大的市场。SEDI、Wolfspeed、NXP和Qorvo等世界各地的公司进行了大量投资,以确保碳化硅基氮化镓在其目标应用中占据主导地位,并取代其对应的Si LDMOS。图2显示了各种射频功率技术在电信基础设施市场份额的预期变化。

图2 2023年射频GaN在电信基础设施市场的渗透率。资料来源:RF GaN 2023 report, Yole Intelligence, 2023。

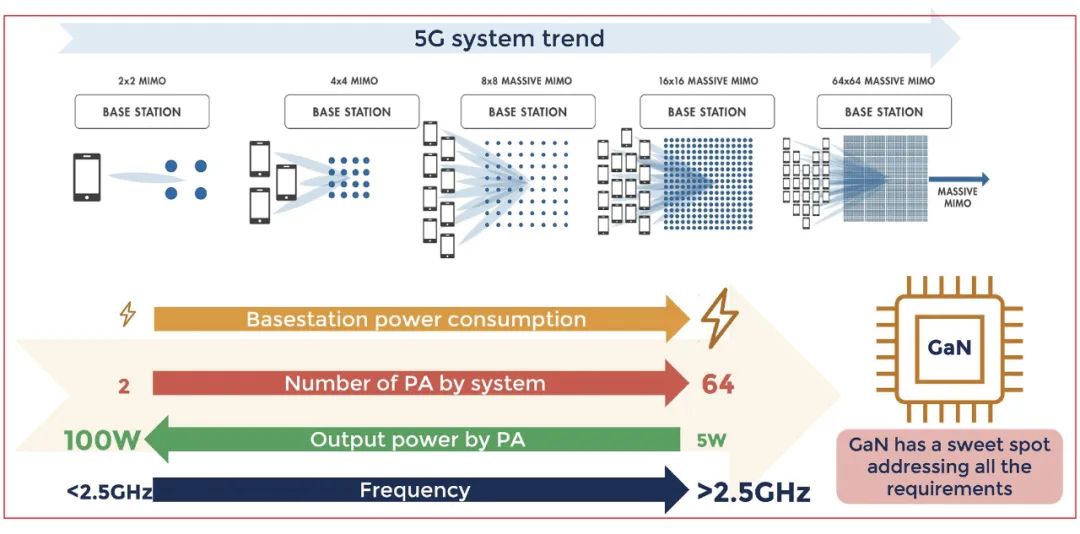

4G微站和宏站主要基于远端射频头(RRH),RRH将基站的射频链和模数转换组件与多达8个输出功率高达100W的多路功率放大器(PA)集成在一起。随着4G时代的结束,预计3GHz基站对基于LDMOS的功率放大器的依赖将逐渐减弱。新兴的6GHz以下5G基站正在从2×2 MIMO转向64×64大规模MIMO(mMIMO),并采用有源天线系统(AAS)取代RRH。除了增加功率放大器的数量外,这种架构预计将降低每个功率放大器的输出功率。输出功率从100瓦到5瓦不等。此外,还要求功率放大器在处理不断增加的数据流量的同时降低功耗。图3显示了5G电信基础设施的演进愿景。

图3 电信基础设施系统的发展趋势。资料来源:RF GaN 2023 report, Yole Intelligence, 2023。

GaN可以满足所有这些要求。随着GaN-on-SiC满足5G高达7GHz的频率要求,LDMOS的市场份额预计将下降。短期内,随着印度等新区域市场在建设电信基础设施时采用AAS,射频碳化硅基氮化镓也有望从中受益。对于5G毫米波和6G,由于要求更加注重高频率和低功耗,预计射频氮化镓技术将面临与SiGe和InP等其他材料更激烈的竞争。

本文转载自:微波世界微信公众号